こんにちは。

インボイス制度のスタートに伴い、

取引先から「振込手数料の支払い方法を見直して欲しい」と言われたけど、何で?

このような問い合わせが増えています。

インボイスと振込手数料は、どんな関係があるのでしょうか?

本当は、買った方が振込手数料を負担する?

取引先とのやり取りで、こちらが請求した金額より少なく振り込まれていることも多いかと思います。

これは相手先が振込手数料を支払わず「こちら(売手)持ち」にして差し引いているからです。

しかし、民法第484条、第485条では「持参債務の原則」と言って、売手負担と契約で決めている場合を除き、振込手数料は実は買手側(振込みをする側)が支払うことが原則なのです。

でも業界の商慣習では昔からそうだからと、お互いに「振込手数料は向こう持ち」でやり取りをしていることも多いです

これが、インボイス制度がスタートするとややこしくなるんです・・・

振込手数料にもインボイスが必要

インボイス制度では、原則「すべての取引でインボイスが必要」というルールです。

だから、振込手数料についても原則インボイスが必要です。

では、次のような取引の場合どうなるのかを見ていきましょう。

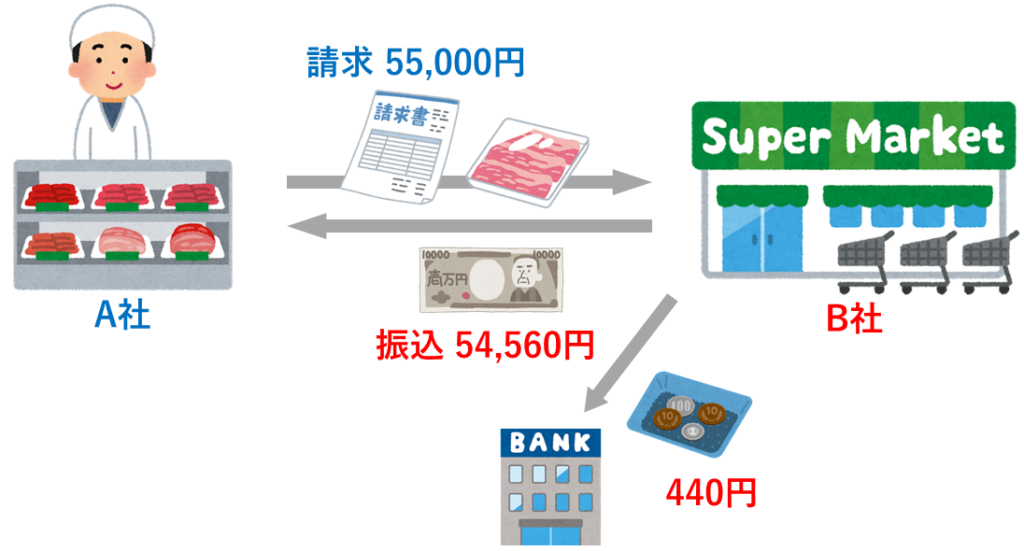

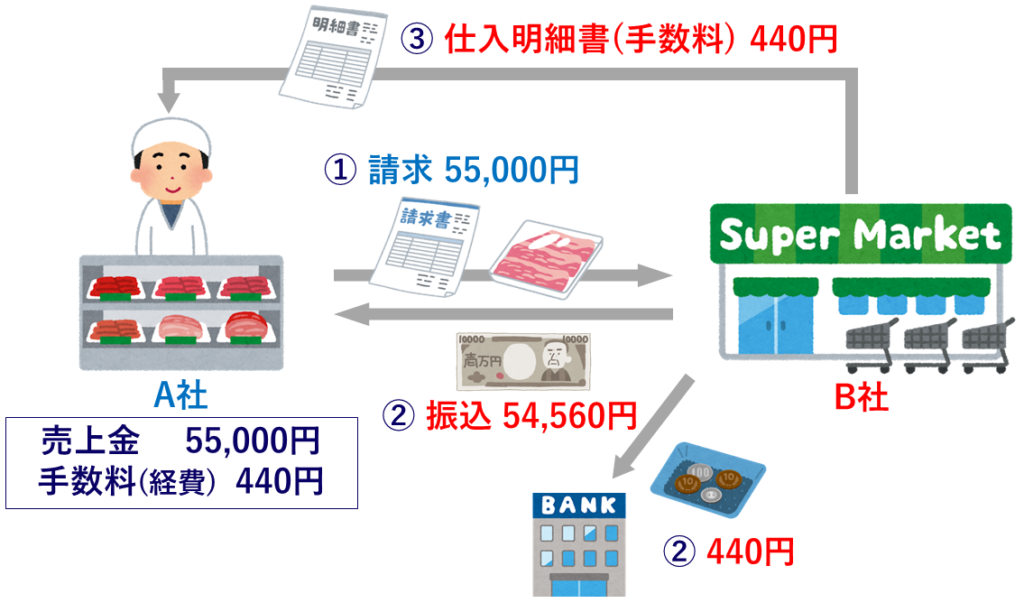

お肉屋さんA社が地元スーパーB社に、商品を卸売りした。

①A社は、55,000円(税込)の適格請求書(インボイス)を渡す

②B社は、振込手数料440円を「相手持ち」で商品代を振り込む

この場合、A社の立場からする

売上金額 55,000円

入金金額 54,560円

ここに差額 440円が発生します。

この差額の一般的な処方方法は3つ

- 売上の値引きをした

- B社(振り込む側)に支払手数料を払った

- A社が負担する振込手数料をB社が立て替えた

あなたの会社ではどのように処理していますか?

ちなみに、販売するときに値引きをした覚えがないのに、試算表に[売上値引]が計上されている場合は、❶で処理をしている可能性が高いです。

また、インボイス制度導入前は3万円未満の取引は、領収書がなくても帳簿に記載するだけでよかったので「差額440円の資料を保管しなくちゃいけない」という意識もなかったと思います。

しかし、インボイス制度がスタートすると、この差額440円に対してもインボイスが必要になるのです。

3つの対処方法

必要となるインボイスは、❶~❸のやり方によって違いがあります。

- 売上の値引きをした

- B社に支払手数料(振込手数料相当額)を払った

- A社が負担する振込手数料をB社が立て替えた

参考:国税庁「消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A 問29」

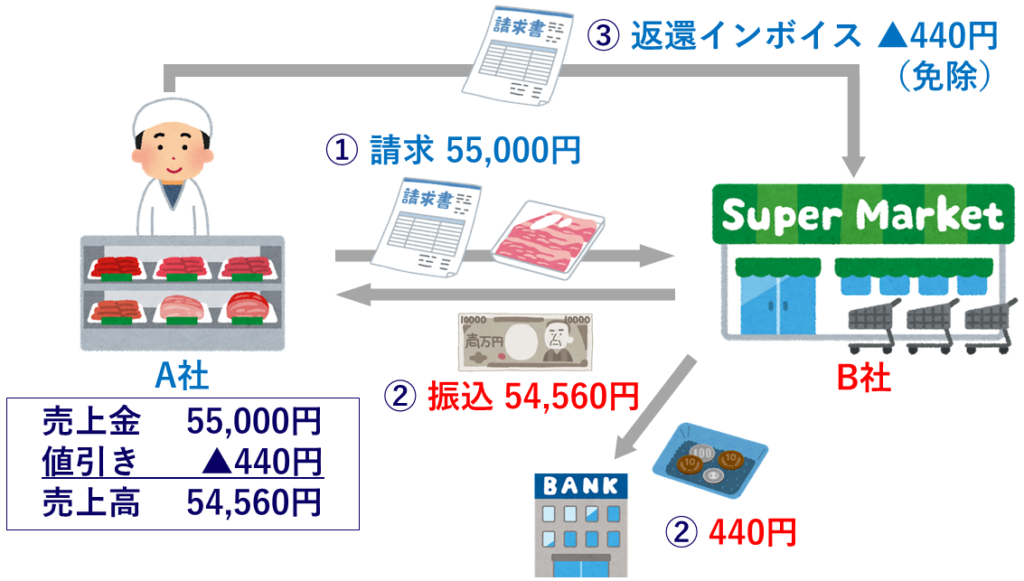

❶ 売上の値引きをした

A社は、振込手数料分440円を値引きしたことになります。

インボイス制度では、この「値引き取引」に対しても原則、返還インボイス※の発行が必要ですので、次のような処理になります。

※返還インボイス(適格返還請求書)とは、値引きや返金、販売奨励金などをした際に、相手に交付する請求書のこと

①A社は、55,000円(税込)の適格請求書(インボイス)を渡す

②B社は、振込手数料440円を「相手持ち」で商品代を振り込む

③A社は、値引きした440円の適格返還請求書(返還インボイス)をB社に渡す

原則「値引き取引」では返還インボイスの発行が必要ですが、振込手数料分のみの値引きであれば、返還インボイスの発行が免除されます。

この返還インボイスの免除は、どの会社でも期限なく免除されるので、事務的にも一番簡単な方法です。

※参考:国税庁「少額な返還インボイスの交付義務免除の概要」

また、値引き処理をした場合は、「売上のマイナス」となり売上高が小さくなるため、消費税の簡易課税制度を選択している方は消費税の節税にもつながりますよ。

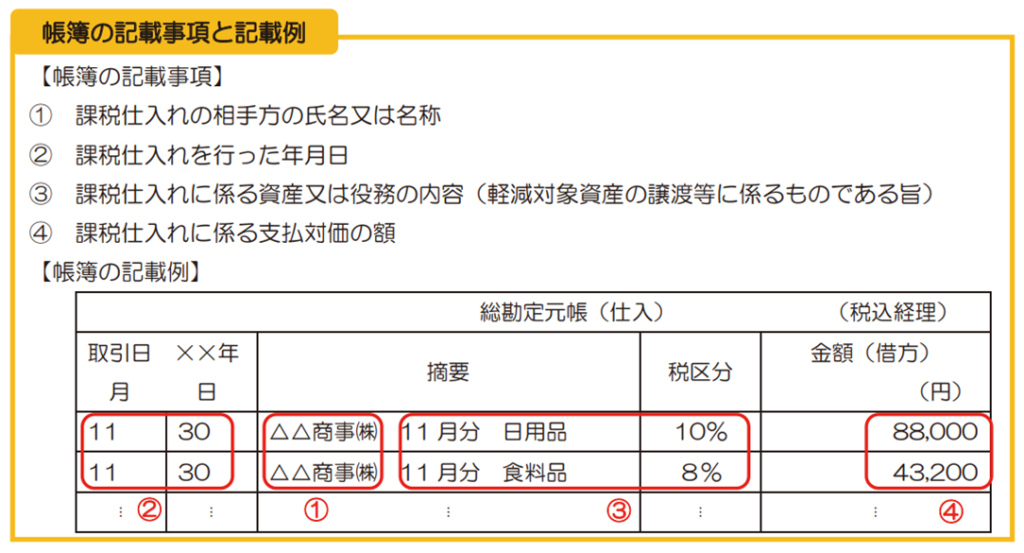

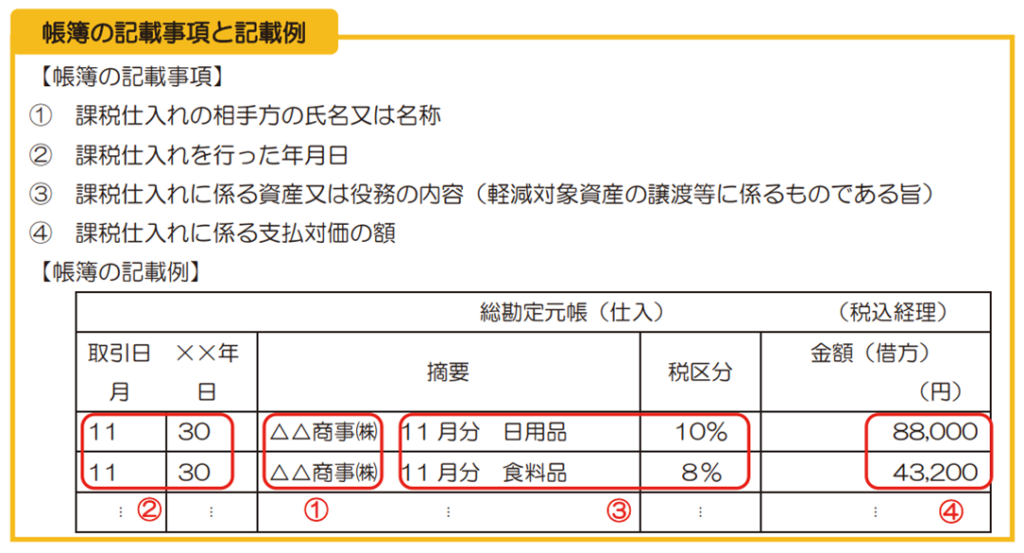

ただし、帳簿には下記の一定の事項を記載しなくちゃいけないので注意してくださいね。

引用元:国税庁「適格請求書等保存方式(インボイス制度)の手引き」

❷ B社(振り込む側)に支払手数料を払った

これは、A社→B社へ手数料を支払ったという「手数料の取引」とみなすので、次のような処理になります。

①A社は、55,000円(税込)の適格請求書(インボイス)を渡す

②B社は、振込手数料440円を「相手持ち」で商品代を振り込む

③B社は、受け取った手数料440円の仕入明細書(インボイス)をA社へ渡す

B社からインボイス対応の仕入明細書をもらう必要があるので、B社は課税事業者(インボイス登録者)でなければならない事に注意が必要です。

た・だ・し

A社の二期前の売上高が1億円以下の場合は「少額特例」といって、税込1万円未満の取引は令和11年9月までインボイスの保存が不要なので、B社から仕入明細書(インボイス)を受領せず帳簿に記載するだけOKです。

※参考:国税庁「少額特例(一定規模以下の事業者に対する事務負担の軽減措置の概要)の概要」

ちなみに、事務的には本来の「55,000円の取引」とは別に「440円の経費支払い」という手間は増えますが、帳簿上の売上高は減少しないので、❶と比較して決算書の売上高は大きくなります。

❸ A社が負担する振込手数料をB社が立て替えた

これは、B社が一旦振込手数料を立て替え、商品代と相殺して精算したとみなすので、次のような処理になります。

①A社は、55,000円(税込)の適格請求書(インボイス)を渡す

②B社は、振込手数料440円を「相手持ち」で商品代を振り込む

③B社は、立て替えの証明書を発行し、銀行からもらった振込手数料のインボイスをA社へ渡す

書類の流れとしては❷と同じような内容ですが、あくまで立て替えなので、下記2つの証明書類が必要になります。

- B社が発行する立替金精算書

- 銀行が発行する振込手数料のインボイス

た・だ・し

B社が銀行ATMで振り込みをした場合は、「自動販売機特例」の対象になるので、先ほどの2つの証明書類は不要になります。その代わりにA社は帳簿に下記の一定の事項+2項目を記載する必要があります。

[一定の事項]

[2項目]

※参考:国税庁「消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A 問47(3万円未満の自動販売機特例)」

現実的には、相手先に「振込方法は何?」「どこのATMで振り込んだ?」なんて、いちいち聞いてられないので、この方法で処理するのは難しいと思いますが・・・

まとめ

❶~❸のいずれの方法を選んだとしても、「少額特例」や「自動販売機特例」によって、今までと同じ手間で済む場合もありますが、やはり民法に則って振り込む側(買った方)が振込手数料を負担するのが、お互い気持ちよく商売ができると思います。

そうは言っても、売上シェアの大きな相手先に交渉するのはなかなか勇気が必要なので、まずは新規先や売上シェアの小さな相手から取引内容の見直しを検討してみてくださいね。

たかが数百円ですが、チリも積もれば資金繰り改善につながりますからね^ ^